DOW : dépasse R1m* en clôture (15935/40)

Article n°13100

16h19 Analyse CAC40 et marchés pour la semaine du 18 au 22 novembre 2013

—————————————————————–

Points-clé valides pour la semaine du 18 au 22 novembre 2013

PP* Hebdo |

S3h |

S2h |

S1h |

PPh |

R1h |

R2h |

R3h |

CAC40 |

4151 | 4182 | 4237 | 4268 | 4324 | 4355 | 4410 |

DOW-JONES |

15477 |

15575 |

15768 |

15866 |

16059 |

16157 |

16350 |

Les points-clé hebdomadaires des actions

——————————————————————

* Pour celles et ceux qui ne connaissent pas l’INDISPENSABLE indicateur-prix point-pivot, cliquez ICI

Programme de la semaine : LDLC, Zodiac, Soitec – ventes de détail, ventes de logements anciens (USA, octobre, mercredi) et minutes de la FED (mercredi aussi), indicateur d’activité instantanée dans la région de Philadelphie (Philly Fed, jeudi)

CAC40 : encore collé aux 4300 points, attention à la sortie – DOW-JONES : de records historiques en records historiques

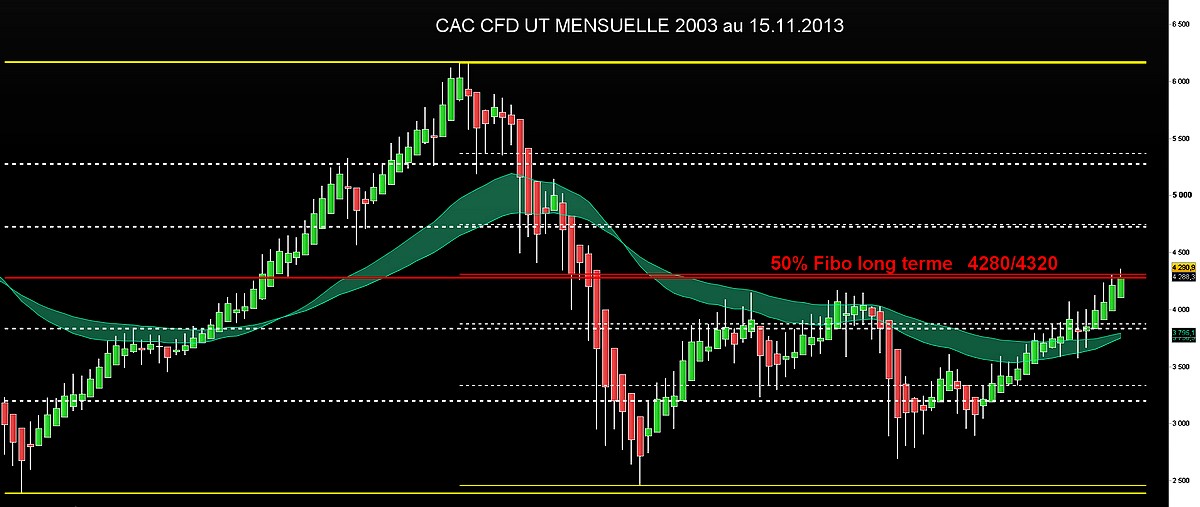

Petit rappel avec le graphique UT mensuelle du CAC CFD vision long terme sur 10 ans, bougies heikin-ashi (la meilleure façon de visualiser un graphique, avec un intérêt particulier lors de la validation d’un signal d’entrée ou de sortie – point abordé pendant les formations NT) – on échoue encore au passage de la résistance majeure après la première flèche de la semaine dernière (4355/60) : on devrait maintenant savoir rapidement s’il s’agissait d’une réelle fausse sortie par le haut, ou du premier signal positif avant une fin d’année en roue libre, qui pourrait nous porter vers les 4400 ou 4500 points, à suivre de près dès le début de la semaine prochaine.

Au dessus du bandeau des deux moyennes mobiles (réglage spécifique, accessible avec une formation NT), le fond de tendance très long terme reste haussier : pour le moment, la zone-support majeure se situe à 3750/3880 = en cas de consolidation franche (probabilité faible avant fin 2014), ce serait le support potentiellement intéressant à travailler pour les actionnaires de très long terme qui ont du cash en permanence, ou des stops, ce qui permet à la valorisation de leurs portefeuilles de passer les tempêtes sans trop de dégâts, et d’en ressortir par le haut après quelques achats de « belles valeurs » lorsque « plus personne n’en veut ».

Il existe bien-sûr des supports majeurs de plus court terme avant cette zone-support située à une dizaine de % des prix, comme par exemple le gap des 4047.94 points – mais on sait tous que l’indice est capable de nous faire en une seule séance -10%, sinon, on va se renseigner sur l’histoire des marchés si l’on croit cela impossible (6.10.2008 -9.04%), et on oublie pas d’en faire de même en étudiant l’historique des prix de chaque valeur qu’on souhaite acquérir un jour.

Tendance très court terme : la première alerte serait une cassure du PPh (4265/70 pour la semaine prochaine) tandis que le franchissement des 4325 nous ramenerait sans doute vers le haut annuel (aussi R2h cette semaine 4355, c’est l’option la plus probable) avec une potentielle accélération en cas de franchissement en clôture journalière.

Pour le moment, tout va « mieux que bien » comme disait JMM, mais la situation de la mondialisation n’est pas porteuse d’une croissance structurelle durable dans l’avenir moyen-terme : les actionnaires devront porter leur attention UNIQUEMENT sur les dossiers solides, susceptibles de ressortir par le haut d’une nouvelle phase de réduction de l’activité, et non à genoux. C’est le paysan tarnais qui vous écrit, pas le costard-cravate qui disait il y a quelques semaines sur la TDF de l’éco de jouer le dossier Solocal à 1.75 euro (NT est à l’écart depuis des années) – laissez tomber la merde et triez le grain de l’ivraie : l’arbre géant que vous voyez devant vous, promesse de gros fruits bien mûrs sans même qu’on ait besoin de les entretenir, est un leurre, la réalité est cachée derrière. Si vous êtes assez nombreux à adhérer à ce principe EVIDENT AU FIL DES ANNEES, alors le Club NT verra le jour en 2014, pour le bénéfice de toutes et tous. Dans 15 jours, publication d’une officielle et honnête proposition, je crois que j’ai prouvé depuis longtemps que je n’étais qu’un gentilhomme, très éloigné de la plupart de mes « confrères » de l’internet boursier ! Un peu trop artiste et marginal peut-être, surtout aux yeux de certains, ceux qui pensent qu’on ne peut travailler la terre de son potager et être compétent en matière de bourse. J’ai quelques preuves de ce jugement intellectuellement très pauvre, et je me dis : « Et si j’étais en plus, d’origine africaine ou asiatique, petit et très moche, qu’est-ce que ce serait ??? ».

INDICATEUR D’ACTIVITE EMPIRE STATE DE NEW-YORK SOUS LE ZERO EN NOVEMBRE

-2.2 en novembre, cet indicateur n’avait plus connu cela depuis juin : je ne change pas d’avis sur cette croissance américaine en trompe-l’oeil puisque sponsorisée par les injections permanentes de cash non accompagnées d’une reprise de l’emploi (les chiffres ne donnent pas une fidèle image de la réalité, de nombreuses personnes n’étant plus comptées dans les statistiques car en fin de droit – en outre, le calcul de la base de la population active a changé, on fait dire ce que l’on veut aux statistiques, exactement comme à un bilan d’entreprise). En outre, le repli du dollar tue « le partenaire commercial » européen (sauf l’Allemagne, +0.4% de croissance au T3, France -0.1%) : l’économie mondialisée est une guerre sans aucune règle, où les plus forts défiscalisent leurs profits, délocalisent leur main d’oeuvre, robotisent leur production, tout cela s’appelant l’optimisation (fiscale, des coûts), de celle qui tue l’emploi et l’organisation sociale des sociétés les plus avancées (notre sécu est à la merci de la troïka), supposés être les deux principaux garants de la paix sociale.

On notera également le repli de la production industrielle américaine en octobre (-0.1%), ce qui atteste de l’échec d’une évntuelle reprise structurelle : quand on maintient son revenu sur le dos de ses clients potentiels, il ne faut pas s’étonner d’en subir un jour les effets pervers. On dit que la croissance américaine tire celle de l’Europe. Certains pensent aussi que les problèmes de l’Europe (et du Japon) auront des effets négatifs sur la croissance américaine, dont une grande part provient de son « dumping » international (marché des changes, position géo-stratégique dominante, positions « technologique » et militaire dominntes, espionnage industriel et politique de haut vol, etc)

JANETON PREND SA FAUCILLE ET S’EN VA COUPER LES JONCS …

A partir de ce jour, je nommerai « Janeton » la future nouvelle directrice en chef de la FED, Janet Yellen, qui a promis de la drogue aux grands malades de la finance à hauteur de 1.000 milliards de dollars par an durant le temps nécessaire à une reprise stucturelle et à un meilleur taux d’emploi dans le pays. Autant dire que cela n’est pas prêt de s’arrêter, avec accumulation LOGIQUE des effets pervers associés. Janeton confirme donc que l’assistanat est accordé aux financiers sur une période prolongée, mais de sa main la plus leste, elle attrape sa faucille et sous-entend donc que pour tous les citoyens pauvres, malades, et sans-emploi, ce sera de plus en plus difficile de survivre.

Comme la BCE s’apprête à suivre (LTRO), et à signer un chèque en blanc aux créanciers, on est mal parti … c’est le fameux intérêt perpétuel garanti que recherchent les professionnels de l’argent et les quelques 500 familles qui dominent le monde : que la dette soit remboursable, ils s’en foutent, ce qu’ils veulent, c’est de l’argent qui tombe régulièrement sans travailler en échange, c’est humain, mais pour y parvenir, ils deviennent inhumains – et quand on en arrive là, c’est déjà signer sa perte à plus ou moins longue échéance … l’argent n’a jamais été aussi virtuel qu’à notre époque, où l’on croit qu’internet et l’informatique nous sauveront. Je n’y crois pas une seule seconde, sauf si on changeait notre façon de l’utiliser …

QUAND L’AMF PLOMBE UN BLOG PERSONNEL POUR FAUSSE INFORMATION, JE ME DIS QUE LES CHOSES VONT DE MAL EN PIS

Alors que les enquêtes avancent aux USA, pour mettre à jour la grande magouille organisée par la finance mondiale pour manipuler les marchés depuis l’avénement d’internet (des tchats privés et des actions coordonnées, voir cet article), l’AMF (Autorité des Marchés Financiers), ne trouve rien de mieux à faire que de coller une amende de 10.000 euros au blog de JP Chevallier. Cet ancien professeur d’économie analyse les flux des masses monétaires et les bilans des grandes banques systémiques mondiales, en retraitant les chiffres officiels : ses conclusions sur les banques françaises sont assimilées par l’AMF comme une « diffusion de fausse information ». Alors que ce blog doit être confidentiel et n’a aucune influence sur les cours de bourse, alors que les analyses de ce monsieur semblent pertinentes (je le lis depuis deux ans, rien à dire, c’est de grande qualité même si je n’apprécie pas le ton employé dans les articles), je ne comprends pas trop l’AMF sauf … si le blog de JP Chevallier nous donnait (par hasard ??) une fidèle image de la réalité ! En attendant que l’agitation autour de cette histoire se calme, je ne diffuserai plus de liens vers le blog JP Chevallier, la trésorerie de NT étant deux fois inférieure au montant de l’amende … si on commence à se faire traquer par les gendarmes de la bourse quand on donne un avis négatif sur une action du secteur financier, en toute honnêteté et sans aucune intention délictueuse, ça devient gravissime. La mondialisation ultralibérale dérive vers une forme de totalitarisme, et pendant ce temps-là, les manipulations de marché se poursuivent : c’est un peu le » syndrôme Cahuzac », le Chef interdit aux autres d’une main, on s’absout lui-même de l’ autre, amen. A certaines époques de l’histoire, cela s’est terminé sous la guillotine …

Conclusion : méfiance sur le secteur bancaire, pour ma part, je m’en tiens toujours très éloigné.

PEA, SITUATION AU 15.11.2013 (+22.12%), GESTION, HISTORIQUE DU COMPTE ET ORDRES PROGRAMMES, cliquez ICI

20% exposés et une performance de 22%, prudence toujours de mise et ordres valides sur novembre maintenus (si jamais on devait consolider « en surprise » et que tous ces ordres passent, je serai investi à 30% avec une diversification élevée de 25 valeurs. Je n’irai pas au delà, sachant que si l’option la plus probable l’emporte (hausse au dessus des 4315 avant la fin de l’année), j’essaierai de l’accompagner avec des ordres « swing » au marché le lendemain du premier franchissement. Mais je reviendrai ensuite à une exposition de 10 à 20% au 31 décembre, en fonction de la performance du portefeuille et de la configuration des marchés.

SELECTIONS 2013/2014 et dernières analyses fondamentales : visibles dans cette rubrique, n’hésitez pas à tourner les pages !

Revue des derniers achats au PEA :

|

07.10.13 |

CAPELLI |

1% |

1.6316 |

15.11.13 |

1.63 |

-0.10% |

|

07.10.13 |

LECTRA |

1% |

6.2663 |

15.11.13 |

7.15 |

+14.10% |

|

16.10.13 |

UBI SOFT |

1% |

7.758 |

15.11.13 |

9.92 |

+27.87% |

|

25.10.13 |

SEB |

1% |

63.39 |

15.11.13 |

68.00 |

+7.27% |

|

07.11.13 |

HAVAS |

1% |

5.637 |

15.11.13 |

5.79 |

+2.71% |

|

12.11.13 |

DNX CORP |

1% |

18.368 |

15.11.13 |

17.88 |

-2.66% |

|

15.11.13 |

DELHAIZE |

1% |

43.00 |

15.11.13 |

42.46 |

-1.26% |

Taux de réussite en cours : 4/7 soit 57%

Moyenne-gain en cours par opération (-0.10+14.10+27.87+7.27+2.71-2.66-1.26/7) = +6.847%

CAC40 depuis le 7.10.2013 à l’ouverture : 4145.92 à 4292.23 = +3.529%

Ratio relatif NT/CAC40 : 6.847/3.529 = 1.94, presque deux fois mieux, c’est peu d’ordres mais c’est de la qualité ET C’EST GRATUIT !

L’objectif est le long terme, mais quand j’achète, le but est d’avoir raison le plus tôt possible, comme en trading (ainsi, je contente un maximum de lecteurs et de portefeuilles = celles et ceux qui souhaitent se payer après quelques semaines ont la liberté de le faire).

Notas : stop-gain prévu sur Ubisoft en fonction de la pré-ouverture de lundi, j’écrirai un article en temps réel le cas échéant. Capelli et Dnx Corp sont des valeurs de rendement, renfort prévu sur Dnx, mais à un cours nettement plus bas. Lectra ne bouge pas du portefeuille en attendant de savoir si on va passer un cap à 8/8.50 euros, valeur de fond de portefeuille, deviendrait base si on franchit durablement cette résistance, et serait alors renforcée. Delhaize (BEL20), dernier entré, sera renforcé à 39/40 euros et conservé (distribution hors des pays du Club Med : 64% USA et le reste au Bénélux).

Pour les personnes souhaitant participer au financement du blog suite au fort repli des rentrées publicitaires depuis deux ans, utilisez la case « donations ». Merci d’avance !

Alertes SMS « Le Trader NT »

Spéculation sur actions avec stop et objectif, les alertes sont envoyées par un VRAI trader qui vit de la bourse avec un capital de travail inférieur à 20.000E – tarif promotionnel jusqu’à la fin de l’année : 100 euros pour un trimestre – pour vous abonner, il suffit de faire un don au blog NouveauTrader en précisant « Trader NT 1 mois 44.12 euros », ou « Trader NT 3 mois 100 euros »

AVERTISSEMENT : le tarif de 39 euros/mois est un tarif minimum, il sera ajusté avec le niveau de la performance chaque semaine.

Pour les cinq prochains jours (18/24 novembre 2013), le tarif mensuel passe donc à 44.12 euros (maximum 50 euros) – il reste à 100 euros pour trois mois.

Performance des alertes depuis le 11.03.2013 : +44.12%

Historique des performances : cliquez ICI

Performance réelle octobre 2013 : +8.86%, cliquez ICI

POUR VOUS INSCRIRE OU OBTENIR DES INFORMATIONS SUR LES FORMATIONS VIA SKYPE, ECRIVEZ-MOI (redaction arobas nouveautrader point com)

ANALYSE HEBDOMADAIRE POINT-PIVOT (CAC40, DOW)

Rappel : je poste au dessus de l’analyse hebdomadaire le double des analyses du samedi précédent, afin de vérifier la pertinence des niveaux-clé, je vous laisse vérifier et prendre confiance en notre Papy national (le PP, le Point-Pivot).

Analyse CAC40 : avant de commencer, le rappel de l’analyse de la semaine dernière : « PPh 4275/80 – prédisposition neutre pour la semaine mais la figure en cours de formation suggère la hausse (UT heure, je diffuserai ce genre de graphique avec projections des différentes probabilités pour les abonnés Club NT si toutefois ce projet voit le jour). Résistances à 4315/20, 4345/55 et si on dépassait les 4360, accélération possible vers les 4400/4445 avec les 4370/75 en résistance majeure intermédiaire (R1 mensuelle novembre). En cas de retour sous les 4270 points, il ne faudra pas casser les 4190 points (S1h et support technique) – en dessous, cible potentielle à 4130/35, voire 4050/55 (S3h). «

PPh 4265/70 – prédisposition haussière à très court terme – cible 4300/4305 puis 4315 – au dessus, R1h 4325 serait l’objectif – au dessus, plus haut de l’année attendu à 4345/55 (R2h) – si on franchit 4360, accélération à prévoir vers les 4370/75 (R1m) voire les 4405/4410 (R3h) – attention R4h/R2m à 4440/4445 : si on devait délirer à ce point-là sur les marchés = retour directe à une exposition de 15% sur le PEA (et-ou pose de stop-gains courts) + BX4 4% du compte malgré les fêtes de fin d’année qui seraient peut-être un aspirateur haussier, mais j’aurai mon stop.

En cas de retour sous les 4260 points, 4235/40 S1h/PPm serait le support majeur – si on devait le rompre, je ne donnerai pas très cher du dernier plus bas (4210/15) pour un troisième essai des vendeurs – en dessous, 4180/4190 serait le dernier bastion avant la fuite des acheteurs – sous 4175, attention à la mauvaise surprise de décembre, les exceptions ne doivent jamais être exclues d’une analyse basée d’abord sur les probabilités.

Analyse DOW-JONES : avant de commencer, le rappel de l’analyse de la semaine dernière : « PPh 15690/95 – prédisposition haussière avec une cible théorique à 15865/70 avec la zone du dernier record en résistance intermédiaire (15795/15835) – au dessus des 15870, les 15900 à 15935 seraient visés – au delà des 15940, direction les 15970 voire 16000 … En cas de repli sous les 15690, 15590 et 15415/430 seraient les résistances majeures, dont la seconde à préserver (dernier bas, 5.11.2013).«

PPh 15865/70 – prédisposition trivialement haussière à très court terme mais aussi sur toutes les autres unités de temps (c’est « la bulle à Janeton »), on a terminé sur un nouveau record historique en clôture (15961.70) – cible théorique 16055/60 – au dessus, 16150/60 voire 16330/16350 (R3h/R2m) seraient les objectifs successifs. En cas de retour sous les 15860, objectifs 15795/800 voire 15765/775 – sous 15765, zone-support majeure entre 15650 et 15700 – sous 15650, 15575 à 15535 seraient possibles.

*************************************

Programme du jour : rien, sauf le lendemain des sorcières …

Le lendemain d’une expiration des contrats à terme future reste dangereuse, on prendra garde à tout repli sous les PPj du jour – sinon, RAS, Janeton tient les cours et la tendance, notamment aux USA, se maintient très haussière, sur le mode de l’expansionnisme monétaire …

—————————————————————–

Points-clé valides pour la séance du lundi 18 novembre 2013

PP 18.11.13 |

S3j |

S2j |

S1j |

PPj |

R1j |

R2j |

R3j |

CAC40 |

4248

|

4260

|

4276

|

4288

|

4304

|

4316

|

4332

|

DOW-JONES |

15817 |

15846 |

15904 |

15934 |

15991 |

16021 |

16078 |

Les points-clé journaliers des actions

——————————————————————

ANALYSE RAPIDE JOURNALIERE POINT-PIVOT

Analyse CAC40 : PPj 4285/90 – prédisposition intraday tout juste haussière (CFD 4290 en clôture) – 4300/305, 4315, 4335 et 4345/55 sont les cibles théoriques en cas de poursuite du mouvement – sous les 4285, 4275/80 et 4265/70 seront les supports majeurs du moment – sous 4260, gare au retro (4245/50 et 4235/40 seraient les objectifs dans ce cas).

Analyse DOW : PPj 15930/35 c’est aussi le tout frais support mensuel R1m = forte probabilité d’une fin de mois sur le même mode, cible de fond R2m 16330 – prédisposition intraday haussière, objectif 1 à 15990/95 – le 2 à 16020/25 – au delà des 16025, 16055/75 cible majeure (R1h/R3j). En cas de repli sous les 15930, 15900/905 et 15865 seraient les cibles – sous 15845 S2j, vlidation de la cible suivante à 15815/20 – à ne pas rompre : trou potentiel de 80 points en dessous (S1h/S4j).

Prochain RDV demain matin pour la détente du dimanche.