Les indices en mode parachute ascensionnel

NOUVEAU, LE TRADER NT !

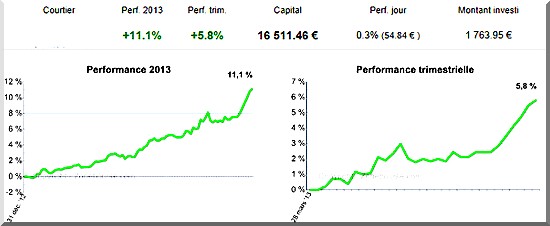

Performance globale du Trader NT cette année :

RECEVEZ DES ALERTES SMS EN TEMPS REEL LORSQU’IL PREND POSITION SUR ACTIONS (avec stop et objectif)

PRESENTATION LUNDI 15H00 SUR SKYPE : POUR VOUS INSCRIRE, ECRIVEZ-MOI ! redaction@nouveautrader.com

PERFORMANCE DES ALERTES DEPUIS LE 11.03.2013 : +5.57% (CAC +2.95%), CLIQUEZ ICI

VOIR LES DETAILS DE L’OFFRE ICI

Article n°12571

11H00 Analyse CAC40 et marchés pour la semaine du 13 au 17 mai 2013

—————————————————————–

Points-clé valides pour la semaine du 13 au 17 mai 2013

PP* Hebdo |

S3h |

S2h |

S1h |

PPh |

R1h |

R2h |

R3h |

CAC40 |

3836 |

3867 |

3910 |

3941

|

3985 |

4015

|

4051 |

DOW-JONES |

14788 |

14864 |

14991 |

15068 |

15195 |

15272 |

15399 |

Les points-clé hebdomadaires des actions

——————————————————————

* Pour celles et ceux qui ne connaissent pas l’INDISPENSABLE indicateur-prix point-pivot, cliquez ICI

Programme de la semaine : ventes trimestrielles de M6, PUS, LIN, DNX – résultats trimestriels de Canal+, Eads, Vivendi, Bouygues, Lagardère, Solvay, Parrot – ventes de détail en avril, indicateur instantané de mai, immobilier, confiance du consammateur

CAC40 : entrée dans l’espace 3900/4170 points et R1m* touchée (3965/70) – DOW-JONES : nouveau record historique en éance à 15144 points

Voici la suite du graphique UT hebdomadaire du CAC CFD depuis février 2011 – on est donc entré, comme évoqué la semaine dernière, dans un espace 3900/4170, avec une première résistance majeure vers 4015 points, qui correspond à la R2 hebdo valide cette semaine. Sauf rupture du PPh des 3940 points, ce sera l’objectif de la semaine qui arrive.

Sous Firefox, vous pouvez agrandir le graphique : clic droit puis « afficher image »

PEA : SITUATION AU 10 MAI 2013, GESTION, HISTORIQUE DU COMPTE ET ORDRES PROGRAMMES, cliquez ICI

Sauf à suivre les opérations du Trader NT, je n’investirai pas de nouvelles grandes valeurs pour le moyen-long terme, considérant que cette hausse des marhés n’est pas le prélude à un retour structurel de la croissance économique mondiale, mais les derniers soubresauts d’un capitalisme financier à l’agonie en UE, et dire qu’ils prévoient de poser en exemple le cas grec, un exemple de quoi ? De l’explosion de la société civile et d’un pays qui sera vendu par morceaux aux créanciers, comme une vulgaire entreprise en faillite … bulle, je m’en tiens à mon analyse, avec un « bémol » pour les USA, qui nous pompent la croissance via une politique monétaire agressive rendue possible grâce au billet vert et à un coût social nettement plus bas qu’en UE, sans compter la taille des multinationales qui s’approchent, dans certains secteurs, de mono- ou duo-poles. Mais les profits de ces monstres continueront-ils à grandir ? Les nouveaux clients des émergents compenseront-ils la perte enregistrée au Japon ou en Eurozonerie ? J’en doute fortement, l’optimisation a ses limites et l’investisseur devra bien sélectionner les entreprises à qui il décide de confier son argent.

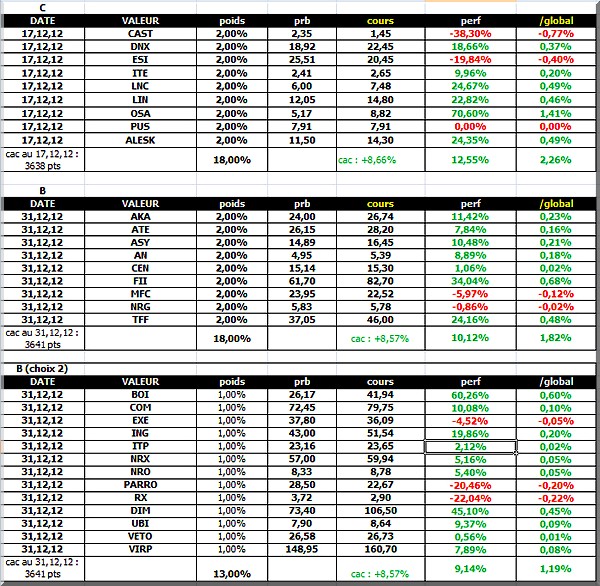

Ci-après, rappel des listes de valeurs « sans dette » des compartiments B et C – elle est destinée à vous aider dans vos choix, sachant que je me mettrai au travail en juin pour la faire évoluer.

Analyse des données brutes :

Taux de réussite : 31 valeurs dont 4 « flops » en perte latente de 20% (3) et 38% (1) et 4 « petites pertes » entre 0 et -5% = 8 échecs VS 23 succès soit un taux de réussite de 74%.

Valeurs en hausse > à celle du marché, soit 8.66% : 16/31 soit 51% de la sélection.

En moyenne et selon la répartition indiquée, chaque liste fait mieux que le marché : 12.55%, 10.12% et 9.14%.

Les « tops » dont la performance est supérieure ou égale à 20% : 8/31 soit un quart de la sélection – à noter : le titre ESI est passé par 32 euros (+25%), le titre Virbac (VIRP) par 190 euros (+27%).

Remarques d’ordre général : la gestion de ces listes n’est pas évoquée sur le blog (c’est impossible) mais chaque valeur a fait l’objet d’un choix motivé, au départ pour une conservation sur l’ensemble de l’année 2013 – c’est une image d’un investissement à moyen-terme, juste pour montrer qu’il est utile de se diversifier sur des entreprises offrant un profil financier solide dans un environnement difficile où la dette constitue un handicap très sérieux !

Par contre, même si je ne reproduis aucune gestion de ces différentes valeurs, la vie des entreprises va me contraindre à réaliser des arbitrages : en effet, Osiatis fait l’objet d’une probable offre d’échange de la part d’Econocom, qui valorise l’entreprise autour des 10 euros – le cours s’est apprécié suite à cette OPE et cote 8.82 euros en clôture vendredi. L’histoire Osiatis est donc terminée, avec un gain de 70.60% – je fige cette ligne et remplacerai OSA pour une autre valeur, lorsque je l’aurai trouvée !

Un autre titre doit sortir de la sélection car il n’offre plus de rendement, il s’agit de NRJ Group (NRG), dont l’une des motivations était la rétribution de l’actionnaire – lorsque je vendrai au PEA, celle ligne sera également figée dans la sélection.

Enfin, lorsque l’on prend un bénéfice et que l’on est investisseur diversifié à long terme, il est nécessaire de prendre également des pertes, pour le bon équilibre du portefeuille – ainsi, on élimine des foyers de pertes potentielles sur des valeurs en tendance baissière en même temps que l’on a éliminé un gain potentiel supplémentaire en cédant une position en tendance haussière (rein ne dit qu’Econocom ne va pas gagner 50% dans les prochains mois). Je vais donc poser un stop-loss sur Recylex (RX) et sur Parrot (PARRO), respectivement à 1.89 euros et 20.40 euros. L’idéal est qu’il reste un bénéfice sur le global : dans le cas présent, on a +70% d’une exposition à 2% et deux pertes potentielles sur stop à (1.89/3.72) -49% et (20.40/28.50) -28.42% sur des positions de chacune 1% – il reste donc un profit moyen par ligne de 1% de +15.64% (moyenne de 2% à +70% et deux pertes de -49 et 28.42% sur 1% chacune du capital).

Souhaitant que ce travail de fond vous soit utile dans la gestion de vos avoirs, si vous voulez en savoir plus, n’oubliez pas le programme des formations, tous les sujets sont abordés, y compris celui de l’investissement.

LA GRECE : HISTOIRE SANS FIN ?

Les chiffres font peur après quelques années de plans de sauvetage du plan de sauvetage précédent, après l’austérité, après la première restructuration de la dette publique … 27% de chômage (60% chez les jeunes), je vous laisse lire les détails dans cet article – certains vous disent que le cas grec est à part, qu’il faut bien sacrifier les mauvais gestionnaires … bon, et bien on en reparlera lorsque le chômage de la France battra encore de nouveaux records et que les salaires se casseront la figure avec l’abandon progressif des règlementations du droit du travail, cette valeur maintenue au centre de nos sociétés comme l’étalon suprême alors que l’avènement de la machine l’a rendu rare et moins valorisé par la science économique (une vue de l’esprit, la science n’existe pas en économie). Un paysan produit 100 fois plus qu’en 1950, c’est juste un exemple pour vous expliquer que la mécanisation, l’informatisation, la robotisation, « la virtualisation », ont permis des gains faramineux de productivité, qui vont directement dans la pôche du capital, qui en plus le défiscalise grâce à l’ultralibéralisme mondialisé. On comprend facilement que ce phénomène aboutisse à la hausse du chômage et à la baisse du pouvoir d’achat, amplifié par la perte des droits sociaux (pression des créanciers sur les états, austérité = coupes budgétaires). Comme en Grèce, cette baisse généralisée du niveau de vie encourage la fraude : des riches pour se soustraire à « l’effort national », des moins riches pour maintenir le confort minimum auquels ils estiment avoir droit, des pauvres pour survivre. Nous sommes donc en train d’être aspirés par le bas, certes beaucoup moins vite que les grecs (seulement 3% du PIB de l’UE avant la crise), mais le phénomène relève des mêmes mécanismes … la finance se réjouit donc de l’avancée de ses pions, puisque son objectif est de tout s’approprier au moins cher, pour le valoriser rapidement et prendre du profit sur le dos des fourmis qui se laissent détrousser en courbant l’échine, jusqu’au jour où … mais la finance oublie complètement LES GENS dans ses calculs bassement matérialistes : cette spirale infernale qu’ils ne maîtrisent plus aboutira à l’explosion totale de ce système devenu obsolète depuis plusieurs décennies déjà. Reste à savoir si cette fin sera douce, ou au contraire, brutale …

ANALYSE HEBDOMADAIRE POINT-PIVOT (CAC40, DOW)

Analyse CAC40 : PPh 3940/3945 points, prédisposition haussière avec une cible à 3985 points (R1h) qui sera confirmée sur franchissement du dernier plus haut des 3970/75 – au dessus des 3985, 4015 seraient visés. Au dessus des 4020, 4050/4060 serait la zone-cible.

En cas de retour sous les 3940, objectif 3910 – ce n’est qu’en dessous de ce niveau que les vendeurs pourraient tenter un rush pour repousser les prix sous 3900 en direction des 3865/75 voire 3835/40, on n’en est pas là …

Analyse DOW-JONES : PPh 15065/70, prédisposition haussière également avec une cible à 15195 confirmée sur franchissement des 15145/50 dernier plus haut – au dessus des 15200, 15270/75 voire 15400 seraient les objectifs successifs.

En cas de retour sous les 15065, 15000/14990 serait le support-objectif – sous 14990, 14860/65 et 14785/90 seraient les objectifs.

*************************************

La séance de lundi : M6, PUS, Solvay – ventes de détail en avril (USA, 14h30), stocks des enteprises (USA, 16h00)

Tant que la tendance se maintient, on évitera soigneusement de vendre contre elle, mais on restera très attentif, puisque les conditions macro-économiques n’ont pas évolué d’un iota en Europe – comme prévu, j’allègerai et-ou protègerai une partie de mon exposition actions en cas de franchissement des 4000 points.

15h00 : présentation des services « Le Trader NT » par skype, inscrivez-vous en m’écrivant à la rédaction (redaction (arobas) nouveautrader (point) com) – merci de lmaisser votre pseudo Skype pour que je vous contacte quelques minutes avant le rendez-vous.

—————————————————————–

Points-clé valides pour la séance du lundi 13 mai 2013

PP 13.05.13 |

S3j |

S2j |

S1j |

PPj |

R1j |

R2j |

R3j |

CAC40 |

3891 |

3910 |

3932

|

3952 |

3974 |

3994 |

4015

|

DOW-JONES |

14985 |

15011 |

15065 |

15092 |

15145 |

15172 |

15226 |

Les points-clé journaliers des actions

——————————————————————

ANALYSE RAPIDE JOURNALIERE POINT-PIVOT

Analyse CAC40 : PPj 3952 – prédisposition intraday haussière avec les 3975 à franchir pour viser 3985 puis 3995/4015 résistance majeure. Au dessus, 4035 voire 4050 seraient visés. Si on devait revenir sous 3950, 3940/45, 3930/35 et 3910 (S2j/S1h) seraient les supports les plus significatifs – sous 3910, une descente vers la zone 3865/3875 serait probable.

Analyse DOW : PPj 15090/95 – prédisposition intraday haussière également, avec 15145 à franchir pour viser 15170/75 et 15195 – au dessus, 15220/25 objectif. En cas de retour sous 14090, la zone 15065/70 PPh/S1j devra être préservée sous peine de retourner vers la zone des 15010/14990 (S2j/S1h).

Prochain RDV demain pour la suite : détente du dimanche.

IMAGE DU PEA AU 10.05.2013

NOUVEAUTRADER 7EME ANALYSTE SUR 514 EN 2012

TalentFamilial est ouvert depuis le 7 janvier 2013 !

Trader’s Mag a publié un article NT en pages 47 à 49 dans son numéro de mars 2013, un article simple et compréhensible au niveau de la totalité des personnes tentées par la bourse : pour lire l’article et l’ensemble du magazine virtuel, cliquez ICI